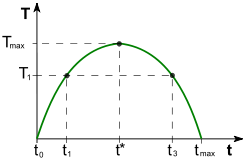

La curva muestra en abcisas

los tipos impositivos posibles

(t) y muestra en ordenadas la recaudación

fiscal (T) que se consigue a ese tipo impositivo. El máximo

aparece en el centro por cuestiones de claridad, en una curva real podría estar

desplazado a la derecha o a la izquierda. Aunque más posiblemente a la

derecha

La Curva de

Laffer ha vuelto a la controversia económica y al debate

político. Arthur Laffer fue el economista estadounidense que

en 1980 cautivó al presidente Ronald Reagan cuando sobre una servilleta de papel

garabateó una gráfica según la cual, y a partir de un determinado

nivel de tipos impositivos, la recaudación tributaria no

crece, sino que desciende, a

medida que aumentan los gravámenes de los impuestos. La tesis de Laffer fue

asumida por las corrientes neoliberales a partir de los años 80 y también por

las reformulaciones teóricas y pragmáticas de la socialdemocracia ante el empuje

arrollador de las tesis conservadoras entre 1979 y 2008.

Las críticas

lanzadas por los dirigentes del PP Esperanza

Aguirre el 1 de mayo, José María Aznar

veinte días después y de nuevo este martes la fundación FAES

contra las 37 subidas de impuestos

que -en contra de todos sus discursos y

promesas precedentes- aprobó su correligionario Mariano Rajoy en

solo año y medio de Gobierno han reabierto el debate sobre

cuál es la estrategia tributaria más acorde con las

circunstancias económicas del país.

Los epígonos de Laffer, y con

frecuencia él mismo, se quedan siempre sólo con la mitad de la propuesta del

economista estadounidense. La tesis dice que a partir de un nivel

dado de tasa impositiva, todo aumento adicional de impuestos no recauda más,

sino menos, porque drena recursos a la

iniciativa privada, deprime más la economía, hace caer la actividad y reduce las

bases imponibles de los impuestos.

De ello se deduce que,

a la inversa, toda rebaja impositiva, en tanto

que libera recursos en manos de empresas y familias, incentiva la

inversión, el consumo y el ahorro, y, en consecuencia, la actividad económica,

lo que a la postre conduce a una mayor recaudación

fiscal.

Pero Laffer no trazó sobre

la servilleta un recta diagonal y descendente -lo que se

correspondería con la creencia de que toda rebaja de impuestos acrecienta la

recaudación del fisco, y todo aumento, su minoración-, sino que dibujó una curva

que se puede representar en forma de "U" invertida. De modo que, según la propia

tesis de Laffer, la recaudación también cae cuando se reducen los

impuestos por debajo del punto óptimo, que es

aquél en el que se obtiene el máximo rendimiento con el menor

esfuerzo. O, como dijo Jean Baptiste

Colbert, ministro de Finanzas de Luis XIV, aquel en

el que es posible "desplumar al ganso consiguiendo la mayor cantidad de plumas

con el menor número de graznidos".

Ésta es la otra

enseñanza de la teoría de Laffer. La que nunca se

menciona. Los ingresos del Estado se reducen a

medida que nos alejamos del punto óptimo, sea en un sentido o en el

contrario. Es más, se suele hablar de "zona prohibida" de la

curva para referirse sólo a la caída de recaudación inducida por un aumento

impositivo por encima de un determinado nivel de esfuerzo fiscal, pero no se

censura con el mismo empeño ese mismo efecto de merma recaudatoria cuando se

origina por la política inversa mediante la reducción de tipos o la supresión de

figuras fiscales.

Que a partir de una determinada

reducción impositiva, todo descenso adicional de impuestos no genera más

recaudación sino menos concuerda con la evidencia empírica de que si los

tributos se redujesen a cero, la recaudación tributaria también caería a cero.

De aquí que sea deseable que los defensores de las rebajas

tributarias permanentes determinen dónde establecen el suelo y el punto de

llegada para saber de qué se está discutiendo. Prometer rebajas

infinitas y continuas es vacuo. Benjamin Franklin ya

dijo en 1789 que "sólo hay dos cosas seguras: la muerte y los

impuestos".

Determinar dónde está en cada momento,

y según las circunstancias y rasgos específicos de cada economía, el nivel

neutral ya sea de la política monetaria o de la fiscal -aquel que permite

maximizar los rendimientos con la menor imposición y los menores efectos

secundarios posibles- es una tarea ardua y compleja, como bien saben los

banqueros centrales, y en ocasiones roza más el arte que la

ciencia.

Tampoco existe plena certeza del

efecto de estímulo de la política tributaria, del mismo modo que no la hay en el

caso de los recortes de los tipos de interés, como se ha visto en esta crisis,

en la que tasas oficiales cercanas a cero no han revertido aún la situación.

Ambas medidas pueden ser condición necesaria pero no suficiente. "No

toda bajada de impuestos reanima la economía", dijo en 2009 en

Oviedo Rodrigo Rato, el padre de las rebajas fiscales

en los Gobiernos de Aznar.

Los impuestos tienden a

comportarse igual que los precios. Todo tendero sabe que

bajándolos podría aumentar ventas e incrementar sus ganancias pero

nunca podrá tener de antemano la certeza plena de que eso vaya a

ocurrir ni con qué intensidad. Por el contrario, sí tiene

constancia de que existe un umbral por debajo del cual todo

abaratamiento adicional le generará pérdidas.

La teoría de bajar

impuestos para recaudar más ha funcionado a veces y ha fracasado

otras. Reagan, su impulsor en 1980, triplicó el

déficit fiscal de EE UU. Y los estudios del Banco de Noruega,

el Banco de Basilea y el FMI son coincidentes en que la deuda

pública cayó en las economías avanzadas entre 1945 y 1980 y en que

se disparó con el neoliberalismo a partir de 1980 hasta alcanzar niveles récord

ya antes de la crisis de 2008. El catedrático Victoriano Martín

acaba de recordar estos días que el ministro español de Hacienda

Laureano Figuerola también fracasó

en 1868 cuando intentó recaudar más cobrando

menos.

Aznar postula que la fórmula funcionó

a partir de su llegada al Gobierno en 1996, pero el ministro de Hacienda,

Cristóbal Montoro -que también lo fue con Aznar- le replicó que las rebajas

fiscales se postergaron hasta 1998, una vez enderezada la economía. En realidad,

la economía española llevaba creciendo desde 1994 y cuando la

economía crece -que es lo que ahora no ocurre- casi todo

funciona. A marea llena, todos los barcos

flotan.

Recaudar más, incluso bajando

impuestos, es muy factible en medio de una etapa de prosperidad internacional y

con una economía nacional sobrecalentada y especulativa. Pero no es tan evidente

para el supuesto contrario, y más cuando las empresas y las familias están tan

endeudadas como las españolas, en cuyo caso es previsible que el aumento de

renta disponible que les permitiese una rebaja fiscal no la dirigiría de forma

preferente al aumento del consumo y la inversión sino a reducir

débitos.

Todo ello lo confirma la

experiencia de que mientras las políticas contractivas (tanto tributarias

como monetarias) tienen los efectos esperados porque son coactivas, las

medidas expansivas quedan siempre al albur de lo que hagan los agentes

económicos, que pueden reaccionar o no al estímulo en la forma pretendida

porque para ellos son optativas.

De hecho, hasta 2010-2011 España

mantuvo niveles bajos de impuestos en términos comparados y fue el decimoséptimo

país de la UE por ingresos fiscales en relación su riqueza, con una recaudación

de 8 puntos de PIB (80.000 millones de euros) por debajo de la media

europea.

Pero es evidente que, como

aseguran Aguirre, Aznar y FAES, subir impuestos, y con

la intensidad y abundancia con que se ha hecho en el último año medio, tiene

efectos depresivos en plena recesión. El PP (Rajoy, Montoro,

Cospedal y otros dirigentes del partido) habían proclamado antes de llegar al

Gobierno que "nunca se salió de una crisis sin bajar

impuestos".

El problema reside en la

anemia del Estado por el derrumbe de sus ingresos desde 2008 y el

aumento disparatado de los gastos en cobertura de desempleo, intereses

de la deuda por la crisis de las primas de riesgo, rescate de la banca a causa

de la elevadísima deuda privada y últimamente el déficit de la Seguridad Social

por la caída de cotizantes. Aunque España aún tiene un gasto público 10

puntos de PIB inferior a la media de la UE y un tamaño del sector estatal

inferior al de los países comparables -lo acaba de reconocer en junio, por vez

primera, el Gobierno del PP-, su déficit se ha

disparado.

Javier Cuartas - Faro de Vigo - Vigo - 7-Jul-2013

Curva de Laffer - Wikipedia

La curva de

Laffer representa la

relación existente entre los ingresos fiscales y los tipos impositivos,

mostrando cómo varía la recaudación fiscal al modificar los tipos

impositivos. Fue difundida por el economista Arthur Laffer, aunque cinco siglos antes el economista

nor-africano Ibn

Jaldún ya

había teorizado sobre la relación entre los tipos impositivos y la recaudación,

y también John Maynard

Keynes unos pocos años antes.

Explicación

Al

representar los ingresos fiscales en relación con el tipo impositivo. Si el tipo

impositivo es cero, los ingresos fiscales serán también nulos. Si

por el contrario los tipos impositivos son del 100% los ingresos fiscales

también se anularán, nadie ofrecería ni demandaría el bien en

cuestión. Según Laffer, entre estos dos puntos extremos, los ingresos en función

del tipo primero aumentarán para a continuación disminuir hasta llegar a cero.

El fundamento matemático es el teorema de

Rolle, en virtud del cual si el ingreso

fiscal es una función continua del tipo impositivo, entonces tiene (al menos)

un máximo (ya que se trata de una función siempre positiva) en un punto

intermedio del intervalo, pero no necesariamente en el centro.

La

curva de Laffer muestra que el incremento de los tipos

impositivos no siempre conlleva un aumento de la recaudación

fiscal. La característica más importante de esta curva reside

en que indica que cuando el tipo impositivo es suficiente

alto (t* en la gráfica adjunta), si se sube aún

más, los ingresos recaudados pueden terminar disminuyendo. La

disminución de la oferta del bien reduce hasta tal punto los ingresos fiscales

que la subida del tipo impositivo no compensa la disminución de la oferta. Este

fenómeno se denomina efecto Laffer, en honor al

economista Arthur

Laffer que hizo este gráfico a

principio de la década de 1980.

Opiniones de

Economistas

Según Paul

Samuelson los ingresos fiscales disminuyeron

considerablemente en relación con la tendencia observada tras las reducciones de

los impuestos en la era Reagan.

John Kenneth

Galbraith ha criticado duramente la curva de

Laffer: «Partiendo de la circunstancia indiscutible de que si no se

imponían gravámenes no se recogería ningún ingreso público y de que si los

impuestos absorbían todos los recursos no se produciría ninguna renta, el

profesor Laffer unió estas dos verdades indiscutibles con una curva

a mano alzada que mostraba que, aumentando los tipos impositivos,

el total de los recursos públicos primero aumentaría y luego

caería. (...) En un ejercicio posterior de imaginación,

el profesor Laffer pasó a sostener que la presión fiscal había

superado en Estados Unidos el punto óptimo, obtenido, como ya dijimos, a mano

alzada. (...) Es evidente que nadie en su sano juicio

se tomó en serio la curva y las conclusiones del profesor Laffer.

Hay que otorgarle, sin embargo, el mérito de haber demostrado que

una manipulación justificativa, aunque evidente, podía ser de gran utilidad

práctica. La reducción impositiva de la década de los ochenta fue,

en no escasa medida, producto de la invención de Laffer.»4

Por su parte Milton

Friedman afirmó que «If a tax cut

increases government revenues, you haven't cut taxes enough»

(Si una reducción de impuestos aumenta los ingresos del

gobierno, es que no se han reducido los impuestos lo

suficiente

No hay comentarios:

Publicar un comentario